Beratung vom Versicherungsmakler Private Berufsufähigkeitsversicherung

- Keine Verweisung an alternativen Arbeitsplatz im BU-Fall (Abstrakte Verweisung)

- Möglichkeit von Leistung auch ohne nachgewiesene Berufsunfähigkeit

- Hohe Leistungsquote im Versicherervergleich

- Möglichkeit der nachträglichen Anpassung der Rentenhöhe (Nachversicherungsgarantie)

- Alles Weitere beraten wir individuell, online oder vor Ort

Berufsunfähigkeit kann

uns alle treffen!

"Eine Berufsunfähigkeitsversicherung schützt Sie vor den finanziellen Folgen wenn Sie Ihren Beruf nicht mehr ausüben können: Anstelle Ihres Gehalts erhalten Sie Geld aus der Versicherung!

Schützen Sie Ihre Existenz – Ich berate Sie gerne!"

Kurz erklärt Was ist eine Berufsunfähigkeitsversicherung?

Die Berufsunfähigkeitsversicherung (BU) zahlt Ihnen eine vorher festgelegte monatliche Rente, wenn Sie Ihren Beruf nicht mehr ausüben können und dadurch Ihr Einkommen verlieren. Sie sichert somit Ihre Existenz bei Verlust der Arbeitskraft ab.

- Finanzielle Absicherung durch monatliche BU-Rente

- Abgedeckt ist sowohl Berufsunfähigkeit durch Unfälle als auch durch chronische Erkrankungen

- Höhere monatliche Rente als bei gesetzlicher Absicherung (die staatliche Zuwendung liegt meist weit unter Hartz IV-Sätzen)

- Geeignet für Altersklassen von 10 bis 55 Jahren

- Je früher Sie eine private Berufsunfähigkeitsversicherung abschließen, desto günstiger sind Ihre Beiträge

Preisbeispiele Was kostet eine Berufsunfähigkeitsversicherung?

Ob Sie schon mit beiden Beinen im Leben stehen oder noch ganz am Anfang Ihres Berufslebens – Die BU ist für alle Berufsgruppen und Lebenslagen sinnvoll und gehört zu den existenzsichernden Versicherungen.

Freiberuflerin

z.B.

30 Jahre, Grafik- / Kommunikationsdesign

((Referenzversicherer LV1871))

Angestellter

z.B.

38 Jahre, Bankkaufmann

((Referenzversicherer Alte Leipziger))

Student

z.B.

22 Jahre, Betriebswirtschaft ( BWL)

((Referenzversicherer HDI))

Der monatliche Beitrag hängt von vielen unterschiedlichen Faktoren ab. Lassen Sie sich beraten und wir finden eine passgenaue Lösung für Ihre Bedürfnisse!

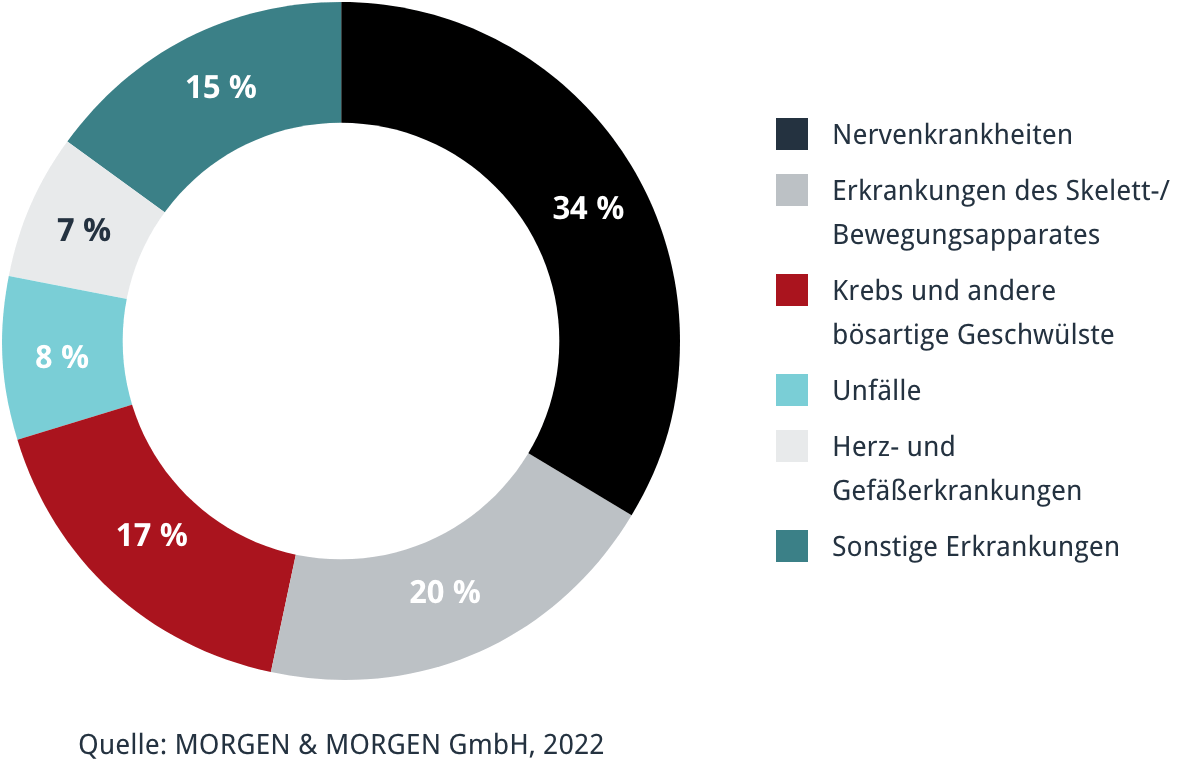

Haben Sie das gewusst? Die häufigsten Ursachen für eine BU

Jeder 4. Erwerbstätige wird statistisch betrachtet im Laufe seines Arbeitslebens zumindest zeitweise berufsunfähig.

Selten führen Unfälle zu einer Berufsunfähigkeit. In mehr als 90 Prozent der Fälle hat eine Berufsunfähigkeit andere Ursachen. Zu den häufigsten Gründen gehören psychische Leiden. Darunter fallen z. B. Depressionen, Belastungsstörungen, Ängste oder auch Neurosen. An zweiter Stelle stehen Erkrankungen des Skelett- und Bewegungsapparates, wie z. B. Rückenleiden.

Das Risiko einer Berufsunfähigkeit beschränkt sich somit nicht nur auf Berufsgruppen, die körperlich hohen Belastungen ausgesetzt sind. Auch bei den klassischen und vermeintlich „harmlosen, sitzenden Berufen“ kommt es immer häufiger zu Berufsunfähigkeit.

Die Tarife und Leistungen schwanken Wir sondieren den Markt für Sie

Die Tarife verschiedener Anbieter für eine Private Berufsunfähigkeitsversicherung schwanken im Leistungsumfang deutlich. Die von uns empfohlenen Versicherer garantieren Leistungen bei Krankheit, Körperverletzung und Kräfteverfall und erstatten auch rückwirkend.

Darüber hinaus prüfen wir den folgenden Leistungsumfang:

Verzicht auf abstrakte Verweisung

Der Versicherer verzichtet darauf die Leistung zu verweigern, wenn der Kunde noch einen Beruf ausüben könnte, der seiner Lebensstellung entspricht.

Verzicht auf Mitwirkungspflicht

Der Versicherte muss ärztlichen Anordnungen nicht zwingend Folge leisten, um Leistungen zu erhalten. Im Zentrum steht hier die Zumutbarkeit der ärztlichen Anordnung.

Verkürzter Prognosezeitraum

Statt der üblichen Klausel, dass der Versicherte „voraussichtlich dauernd außerstande“ sein muss, seinen Beruf auszuüben, ist der Prognosezeitraum zur Feststellung der Berufsunfähigkeit auf 6 Monate verkürzt.

Leistungen bereits ab 4–6 Monaten Berufsunfähigkeit

Bereits ab 4-6-monatiger Arbeitsunfähigkeit ist es möglich Leistungen aus der Berufsunfähigkeitsversicherung zu beziehen. Auch ohne nachgewiesene Berufsunfähigkeit.

IHR BERATER MIT DEM SERVICE-PLUS Was uns auszeichnet

Wir sind Ihr Versicherungsmakler mit maßgeschneiderter Beratung für Privat- und Firmenkunden.. Wir stellen Sie – unsere Kunden – in den Mittelpunkt.

- Sie erhalten Unterstützung im Leistungsfall

- Bei uns sind unverbindliche Risikovoranfragen möglich

- Es beraten Sie festangestellte Consultants

- Wir haben Spezialisten für Beamtenversorgung und Akademiker

- Unser BU-Portfolio umfasst über 40 Anbieter

- Finanzielle Absicherung für Arbeitnehmer und Selbstständige

Kundenstimmen Das sagen unsere Kunden

Beratung anfordern In 2 Minuten zur persönlichen Beratung

Bitte füllen Sie das Formular möglichst vollständig aus. Wir kontaktieren Sie in Kürze mit Terminvorschlägen für Ihre persönliche Beratung. Telefonisch erreichen Sie uns unter 069 / 71 70 75 40.

Sie fragen Wir antworten

Wie sinnvoll ist eine Berufsunfähigkeitsversicherung (im Folgenden: BU)?

Eine Berufsunfähigkeitsversicherung (BU) ist immer dann sinnvoll, wenn man für den Lebensunterhalt von der eigenen Arbeitskraft abhängig ist oder sein wird (zum Beispiel Schüler und Studenten). Kommt es zum Ernstfall, sichert die BU-Versicherung Ihren Lebensstandard. Die BU war Teil des Sozialversicherungssystems und ist somit absolut systemrelevant.

Was ist bei einer BU wichtig?

Wichtig bei der Wahl einer privaten Berufsunfähigkeitsversicherung ist vor allem die Qualität der Versicherungsbedingungen. Achten Sie vor allem auf die oben genannten Leistungen wie abstrakte Verweisung, Mitwirkungspflicht, Prognosezeitraum und die Nachversicherungsgarantie. Während Vergleichsangebote häufig nur drei bis fünf Kriterien betrachten, ist Ihr Vorteil bei Hoesch & Partner, dass wir bei einer BU-Analyse alle Bedingungen miteinbeziehen.

Wann greift die Berufsunfähigkeitsversicherung?

Wenn eine Person, etwa aufgrund gesundheitlicher Einschränkungen, den zuletzt ausgeübten Beruf für voraussichtlich sechs Monate zu mindestens 50 % nicht mehr ausüben kann, erhält sie die vertraglich vereinbarte BU-Rente.

Wie hoch sollte die BU-Rente sein?

Allgemein empfehlen Verbraucherschützer ca. 75 % des monatlichen Netto-Einkommens als Berufsunfähigkeitsrente festzulegen. Bei einem Nettoverdienst von 2.000 € sollten Sie also eine garantierte Monatsrente von 1.500 € absichern. Durch eine dynamische Anpassung kann die Inflation langfristig ausgeglichen werden.

Wie viel kostet eine BU im Monat?

Die Kosten für eine BU hängt von Faktoren ab wie Alter, Beruf oder Ausbildung. Zusätzlich ist die Höhe dergewünschten BU-Rente sowie die Laufzeit der geplanten Versicherung ausschlaggebend.

Kann man eine Berufsunfähigkeitsversicherung von der Steuer absetzen?

Im Allgemeinen zählen die Aufwendungen zur BU-Versicherung als Sonderausgaben. Sie mindern Ihr zu versteuerndes Einkommen und können in der Steuererklärung geltend gemacht werden. Unter gewissen Voraussetzungen ist eine Reduzierung der Steuerlast möglich – diese hängt allerdings von individuellen Kriterien ab und muss im Einzelfall geprüft werden.

Was passiert, wenn ich meine BU kündige?

Da die BU-Versicherung beim Verlust der Arbeitskraft die finanzielle Absicherung der betroffenen Person sicherstellt, ist von einer Kündigung abzuraten. Unter Wahrung der Frist kann aber auch eine BU-Versicherung gekündigt werden. In diesem Fall erlischt der Versicherungsschutz und kann nicht mehr reaktiviert werden.

Wie berechne ich die Höhe der BU-Rente?

Bei der Berechnung der Höhe der privaten BU-Rente orientieren Sie sich entweder am aktuellen Einkommen, oder an Ihrem voraussichtlichen Bedarf. Auf jeden Fall gilt: Verlassen Sie sich nicht auf die Erwerbsminderungsrente, die allzu häufig nicht den gewohnten Lebensstandard sichert.

Wenn Sie sich am Bedarf orientieren, sollten Sie beispielsweise den Arbeitgeber- und Arbeitnehmeranteil berücksichtigen, der im Falle der Berufsunfähigkeit entfällt und ausreichend Kapital für Ihre Altersvorsorge einplanen. So rutschen Sie auch bei einer dauerhaften BU nach dem Renteneintritt.nicht in die Altersarmut.

Bei der einkommensorientierten Berechnung sollten Sie ca. 80% des Netoeinkommens oder 60% des Bruttoeinkommens nicht unterschreiten. Der DGV schlägt ebenfalls 70% - 80% des letzten Nettoeinkommens vor.

Gibt es am Ende der Laufzeit der BU eine Auszahlung?

Die Berufsunfähigkeitsversicherung ist in den meisten Fällen eine reine Risikoversicherung und am Ende der Laufzeit gibt es keine Auszahlung. Werden allerdings die Überschüsse, die während der Vertragslaufzeit anfallen, nicht sofort zur Beitragsreduzierung verwendet, können sie am Ende der Laufzeit ausgeschüttet werden. In der Regel reichen die Ausschüttungen aber nicht zur Deckung der gezahlten Beiträge.

Wer am Ende der Vertragslaufzeit die Beiträge rückerstattet haben möchte, muss sich für eine Absicherung mit einer Trägerversicherung entscheiden und zum Beispiel zusätzlich Beiträge in eine Lebensversicherung einzahlen. Der Versicherungsschutz wird dadurch aber auch teurer.

Welche Berufsunfähigkeitsversicherung ist die Beste?

Diese Frage lässt sich pauschal nicht beantworten, es kommt immer auf Ihre individuelle Situation an.

Hoesch & Partner berät Sie gern bei allen Fragen zur Berufsunfähigkeitsversicherung und erstellt Ihnen ein Angebot, das an Ihren realen Versicherungsbedarf angepasst ist.

Es gibt spezielle Konzepte für verschiedene Lebensphasen. Berufseinsteiger und Absolventen benötigen einen anderen Versicherungsschutz als Personen, die schon länger in ihrem Beruf tätig sind.

In 2 Minuten zur persönlichen Beratung

Sie möchten eine Beratung anfordern? Füllen Sie einfach unser Online-Formular aus und wir kontaktieren Sie in Kürze mit Terminvorschlägen für Ihre persönliche Beratung.

Rufen Sie uns an, wir beraten Sie gerne per Telefon

Sie haben Fragen oder möchten einfach ein persönliches Gespräch? Gerne sind wir zu unseren Geschäftszeiten – Mo bis Fr, 9:00 bos 17:00 Uhr für Sie da!

Premium-Versicherungsmakler: Expertise seit 1983

Hoesch & Partner GmbH Versicherungsmakler gehört zu den größten inhabergeführten und unabhängigen Versicherungsmaklern Deutschlands.